打板口诀:

(著名游资:章盟主、赵老哥、炒股养家、小鳄鱼、作手新衣、芳心侠) 一日游游资:佛山围剿、量化游资。

一板虽说看不起,环境不好还靠你- 二板

转强要注意,早盘盯牢别忘记 - 三

缩四爆非主流,涨停不烂不是牛 - 四板

烂掉也算强,次日高开无脑强 - 五板封住定

龙头,从此市场有看头 - 龙头现身

高潮起,接力秒板往里挤 - 板块爆炸买跟风,

去弱留强舍得扔 - 持有

龙头我不怕,任你打开多少下 高位跟风直线拉,最好不要惹上它- 龙头

反转往上窜,先上仓位把钱赚 尾盘炸板有风险,最强那个还可捡亏钱扩散要警惕,从此高位不接力- 早板

弱势很被动,此时打扮会心痛 - 坑完板客坑低吸,

空仓应对无人及 逆势连板要留意,也许会出新周期- 股市操作有规律,此乃轮回要警记

下跌趋势逆转,满足什么条件才能成功?

1.要看5分钟K线,因为细微的情绪要到小级别K线里面寻找答案;

2.要看背离,背离是最基本的反转信号,背离的次数越多,反转的概率越大;

3.下降趋势也分为上轨道、下轨道、中轨道。

一、走势中枢与买卖点

1.基本概念

买卖点:就是买入或卖出股票的点位或者价位。市场交易,归根结底就是买卖点的把握。

100%安全的买卖点:就是这点之后,市场必然发生转折,没有任何模糊或需要分辨的情况需要选择。

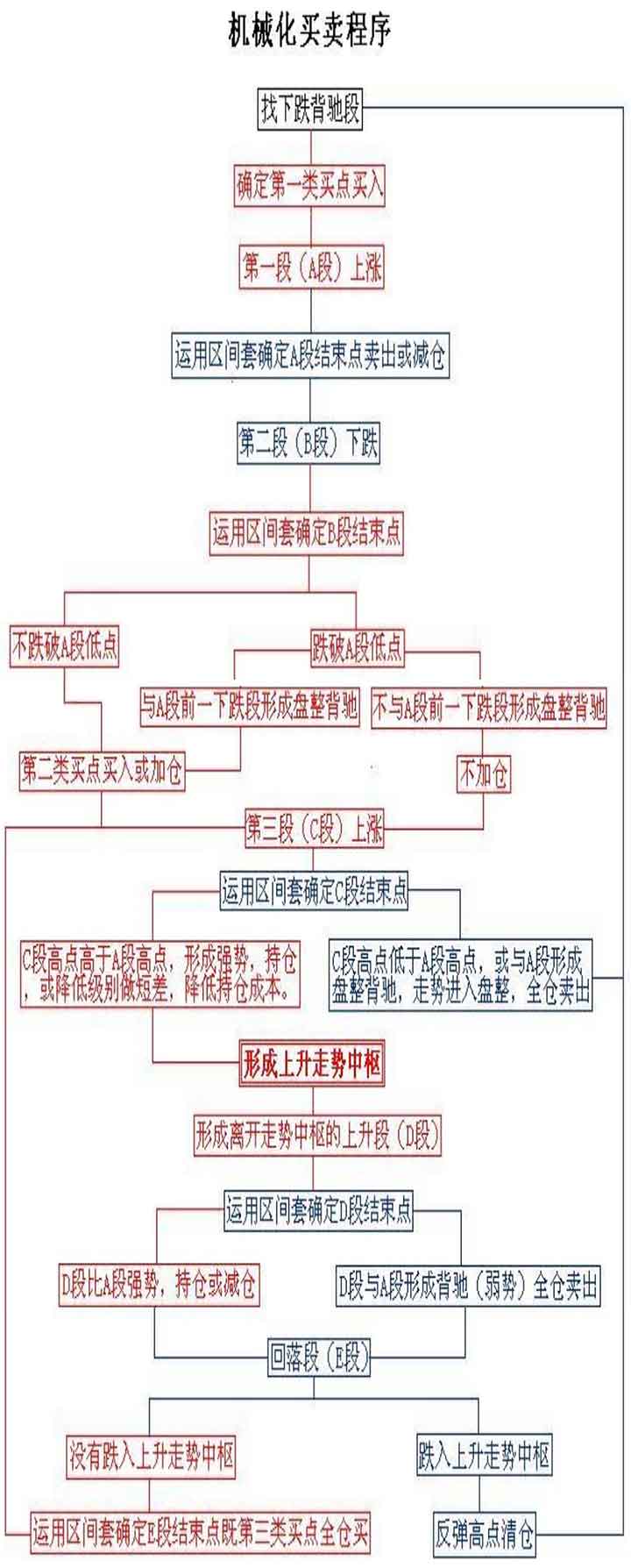

第一类买点:某级别下跌趋势中,一个次级别走势类型向下跌破最后一个走势中枢后形成的背驰点。

第一类卖点:某级别上涨趋势中,一个次级别走势类型向上突破最后一个走势中枢后形成的背驰点。

第二类买点:某级别中,第一类买点的次级别上涨结束后再次下跌的那个次级别走势的结束点。

第二类卖点:某级别中,第一类卖点的次级别下跌结束后再次上涨的那个次级别走势的结束点。

第三类买点:某级别上涨趋势中,一个次级别走势类型向上离开走势中枢,然后以一个次级别走势类型回 抽,其低点不跌破走势中枢上边缘 ZG 的走势中枢终结点。

小级别底背驰引发大级别向上的必要条件是该级别走势的最后一个次级别走势中枢出现第三类买点。

第三类卖点:某级别下跌趋势中,一个次级别走势类型向下离开走势中枢,然后以一个次级别走势类型回 抽,其高点不升破走势中枢上边缘 ZD 的走势中枢终结点。

中阴阶段结束时间的辅助判断:某一级别的布林通道收口,就意味着比这低级别的某个中阴过程要级别扩展或结束了,一般都对应着有相应的第三类买卖点。 一定要注意,并不是任何回调回抽都是第三类买卖点,必须是第一次。而且,第三类买卖点后,并不必然是趋势,也有进入更大级别盘整的可能。但这种买卖之所以必然赢利,就是因为即使是盘整,也会有高低点出现。操作策略很简单,一旦不能出现趋势,一定要在盘整的高点出掉。

小背驰-大转折定理:小级别背驰引发大级别转折的必要条件是该级别走势的最后一个次级别走势中枢出现第三类买卖点。

买卖点定律一:任何级别的第二类买卖点都由次级别相应走势的第一类买卖点构成。

趋势转折定律:任何级别的上涨转折都是由某级别的第一类卖点构成的;任何的下跌转折都是由某级别的第一类买点构成的。

买卖点的完备性定理:市场必然产生赢利的买卖点,只有第一、二、三类。

市场中的任何向上与下跌:都必然从三类买卖点中的某一类开始以及结束。换言之,市场走势完全由这样的线段构成,线段的端点是某级别三类买卖点中的某一类。

但一定要注意,并不是任何回调回抽都是第三类买卖点,必须是第一次。 操作策略很简单,一旦不能出现趋势,一定要在盘整的高点出掉。

区间套:就是根据背驰段从高级别向低级别逐级寻找背驰点(即买卖点)的方法。

这就是本理论的独门武器了,充分利用可操作的走势中枢震荡(例如日线、周线等),把所有投资成本变为 0,然后不断增加可持有筹码。注意,这些筹码,可能是新的有成长或低估价值的公司。

注意,任何的投资,必须是 0 成本才是真正有意义的